企业大规模增持比特币如何影响市场流动性?

资产配置新趋势正呈现“ESG合规为底线、数字经济与防御性资产并行”的新格局,而企业大规模增持比特币(BTC)通过供给紧缩、波动放大及衍生品杠杆三重机制,正深刻重塑市场流动性结构。以下从趋势驱动、持仓现状、冲击路径及未来展望展开深度分析。

一、资产配置新趋势:ESG与数字经济的双轮驱动

2025年企业资产配置的调整源于宏观环境的三重变革:

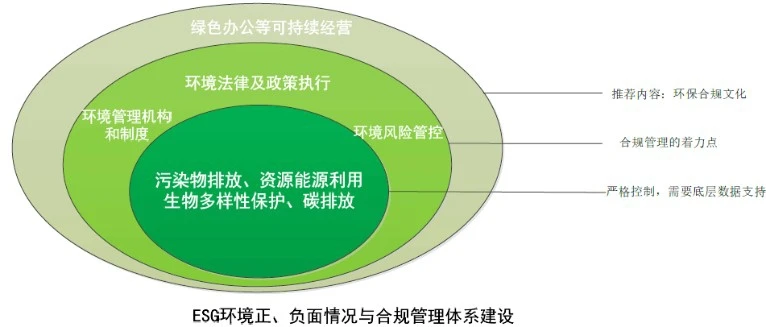

ESG合规从“加分项”变为“准入门槛”。欧洲超300家企业因未达标面临罚款(Bloomberg数据),ESG基金规模持续扩张,甚至将争议性行业(如核电)纳入投资范围,倒逼企业将ESG作为资产配置的基础筛选条件。

数字经济资产成为核心增量。全球央行数字货币(CBDC)试点扩展与机构对加密资产的接受度提升形成共振,贝莱德iShares比特币ETF(IBIT)管理规模达27.4万枚BTC,成为主流配置工具。与此同时,AI基建、数据中心等数字经济实体资产占比亦显著上升。

防御性资产重新受宠。在经济波动周期中,黄金、长期国债等传统避险资产与BTC形成“数字+实体”防御组合,部分企业将两者合计配置比例提升至15%以上。

这一“ESG为底线、数字经济与防御性资产三足鼎立”的格局,标志着资产配置从单一收益导向转向“合规-风险-收益”三维平衡。

二、企业BTC持仓:从另类配置到市场力量

企业BTC持仓已从早期的“试水”演变为规模化战略配置,头部机构的持仓量足以影响市场结构:

头部企业的“重押”策略:MicroStrategy持有超40万枚BTC(占其资产30%),Block(原Square)以8,584枚BTC支撑支付系统去中心化,Grayscale比特币信托(GBTC)管理29.2万枚BTC,占全球机构持仓15%以上。这些持仓行为直接推动BTC价格在2025年7月突破11.7万美元,较2024年上涨60%(Yahoo Finance数据)。

机构主导的市场定价权转移:前十大机构持有超120万枚BTC(占流通量6.5%),散户交易量占比从2023年的55%降至35%,机构成为价格主要定价者。

三、流动性冲击的三重传导机制

企业大规模BTC持仓通过以下路径加剧市场流动性风险:

1. 供给端的“筹码锁定效应”:机构持仓具有长期持有特征(如MicroStrategy持仓平均周期超24个月),导致流通量从2023年的1800万枚缩减至1680万枚,稀缺性推高短期交易成本,单笔1万枚BTC交易可引发5%以上价格波动(Bitwise研究)。

2. 波动性的“杠杆放大器”:芝加哥商品交易所(CME)BTC期货未平仓名义价值达500亿美元,机构通过衍生品对冲持仓风险时,价格小幅波动可能触发程序化交易的连锁反应,放大流动性冲击。

3. 跨市场的“风险传染通道”:BTC与纳斯达克指数相关性从2023年的0.15升至0.4,意味着美股波动可能通过机构组合调整传导至BTC市场,形成“股票下跌→机构抛售BTC补仓→加密市场流动性枯竭”的负反馈循环。

四、监管与市场的动态博弈

面对流动性风险,政策与市场正形成双向调整:

监管层面:美国SEC要求企业披露BTC持仓的流动性压力测试结果,欧盟拟征收0.5%的“数字资产流动性风险准备金”,倒逼机构降低持仓集中度。

市场层面:资金开始分流至替代性资产,以太坊ETF获批后,ETH机构持仓量增长200%,部分资金转向ETH质押收益策略(年化收益4%-6%),缓解BTC单一市场的流动性压力。

五、结论与战略展望

资产配置正进入“ESG合规+数字经济+防御性资产”的多元平衡阶段,而企业BTC持仓的流动性冲击既是短期挑战,也是长期市场成熟的必经过程。未来,企业需将BTC战略配置比例控制在5%以内,搭配RegTech工具实时监控流动性风险;监管需在创新与稳定间寻找平衡,避免“一刀切”政策抑制数字经济发展。最终,随着CBDC试点扩大与加密市场基础设施完善,BTC流动性风险将逐步从“波动源”转化为“资产多元化的有益补充”。

数据来源:Bloomberg、Yahoo Finance、Bitwise报告、Grayscale披露文件(2025年更新)

相关推荐

猜你喜欢

-

比特币价格突破的核心驱动因素及现货需求如何影响定价?

文章分析了2025年比特币价格突破124,496美元的四大核心驱动因素,包括机构资本流入、监管政策转向、技术迭代及宏观流动性宽松,并探讨了现货需求通过供需失衡、定价权转移和美元锚定效应重塑定价机制,同时提示潜在风险。

2025-08-27 -

M2扩张如何影响矿工盈利与挖矿生态?

文章分析矿工盈利由成本与收益动态平衡决定,拆解其受硬件、电力等成本及区块奖励、价格等收益影响的机制,并阐述M2扩张通过资本流动、通胀对冲、能源联动等路径对挖矿生态的系统性影响,揭示生态“头部化”与“绿色化”演化特征。

2025-08-27 -

稳定币市值增速放缓,是否会制约牛市的持续性?

文章围绕比特币价格回升、加密资产市值反弹后,稳定币市值增速放缓与市场价格回暖的背离展开分析,探讨其对牛市持续性的影响,并评估加密市场新一轮周期走向。

2025-08-27 -

比特币持续增持与储备战略的核心逻辑是什么?

文章分析比特币持续增持的核心逻辑,包括其非主权稀缺资产配置价值、机构对冲宏观经济风险的需求及监管合规突破,同时探讨储备战略的多维布局,涉及国家主权、企业财务优化与金融基础设施重构,并展望相关风险与未来趋势。

2025-08-27 -

比特币涨爆仓是什么?爆仓后还能获利吗?

文章解释比特币涨爆仓是杠杆做空交易中价格上涨触发强制平仓的机制,分析其触发逻辑、爆仓后收益可能性(杠杆交易无收益,现货特殊情况除外),探讨杠杆倍数与风险的量化关系,并提出风险规避及监管建议。

2025-08-27 -

比特币法定化进程加快?探讨其战略路径与全球影响

本文聚焦瑞士卢加诺将比特币纳入法定货币体系,探讨其战略实施路径,分析全球比特币法定化进程、主权国家采用动因及监管挑战,研究其对全球金融秩序的影响。

2025-08-27 -

以太坊将迎爆发?资金与Pectra升级如何驱动?

文章分析以太坊在机构资金流入(现货ETF高净流入、企业储备)与监管政策博弈,及Pectra升级(分片优化、质押改革、生态扩容)双重驱动下的爆发潜力,探讨技术突破、资金机遇与监管等风险,展望其成为全球价值结算层的可能性。

2025-08-27 -

矿企波动期扩张与CleanSpark算力目标的逻辑是什么?

文章分析矿企在行业波动期扩张的核心逻辑,探讨技术迭代、资本信心与地缘政策的驱动作用,并以CleanSpark为例,解读其短期亏损下坚持算力目标的战略选择,以及背后与比特币周期的博弈本质。

2025-08-26 -

Metaplanet如何超越萨尔瓦多比特币政策?

文章对比东京企业主导(以Metaplanet为代表)与萨尔瓦多行政化推动的比特币发展模式,分析市场化路径在资本运作、技术落地及生态渗透上的优势,指出比特币大规模应用更可能通过市场化机制实现。

2025-08-26 -

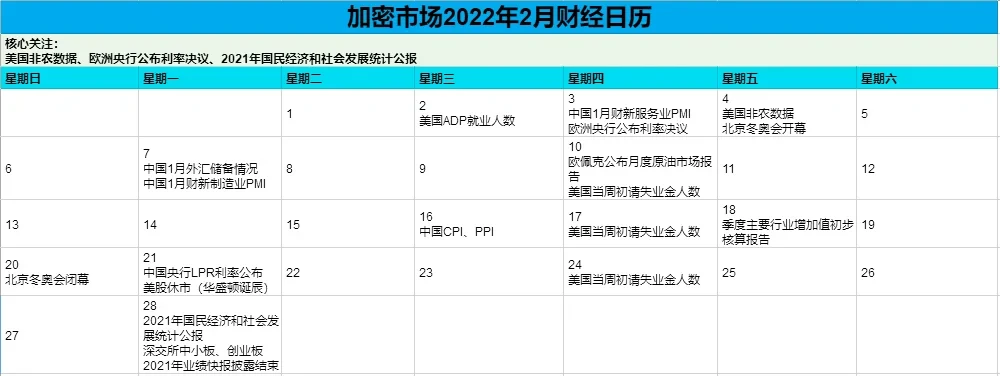

2022年2月加密市场有哪些关键事件值得关注?

文章分析2022年2月加密市场在宏观经济与政策预期影响下面临观察窗口,阐述了欧洲央行利率决议等核心事件对加密市场从多维度的系统性影响。

2025-08-26