特朗普媒体BTC计划面临哪些监管冲突与合规障碍?

特朗普媒体BTC计划面临的核心监管冲突源于美国证券交易委员会(SEC)与商品期货交易委员会(CFTC)对数字资产属性认定的分歧,而合规障碍则主要集中在证券属性界定、反洗钱合规、税务报告及跨国监管协调等方面。

一、监管冲突的核心:SEC与CFTC的管辖权之争

美国加密货币监管体系的核心矛盾在于两大联邦机构对数字资产的分类标准存在根本分歧。SEC坚持采用"豪威测试"(Howey Test)评估数字资产是否构成"证券",侧重考察资产是否具有投资合同属性;而CFTC则依据《商品交易法》将比特币等主流加密货币定义为"商品",关注市场操纵与欺诈行为的防范。这种监管分工的模糊地带导致了三大现实问题:

首先,双重监管风险显著。同一数字资产可能同时被SEC视为"证券"而要求注册披露,又被CFTC纳入商品衍生品监管框架,迫使企业投入双倍合规资源。2025年《数字资产市场清晰法案》(CLARITY Act)虽引入"自我认证"机制允许发行人声明非证券属性,但参议院金融委员会对该机制的合法性争议仍未平息,增加了政策不确定性。

其次,功能性代币的定性困境尤为突出。特朗普媒体可能推出的代币化奖励系统(类似CRO积分)正处于监管灰色地带——SEC代理主席Mark Uyeda在2025年7月的政策声明中特别强调,具有"使用场景+价值增值"双重属性的代币仍可能触发证券监管。这种模糊性直接导致AINVEST报告中指出的项目延迟风险。

最后,监管策略的动态调整加剧合规难度。Grant Thornton最新研究显示,SEC自2025年第二季度起已暂停17起加密执法案件,等待跨部门工作组重新评估政策方向,这种执法尺度的波动使企业难以建立稳定合规预期。

二、特朗普媒体BTC计划的三大合规障碍

1. 证券属性认定的不确定性

尽管特朗普政府通过行政命令推动加密友好政策,但SEC对"功能性代币"的监管立场尚未明确。行业分析显示,Truth Social平台若推出代币化奖励系统,可能因以下特征触发SEC审查:代币是否基于平台用户增长产生价值预期、是否存在中心化管理团队、是否具备二级市场交易功能。这些因素均可能构成豪威测试中的"投资合同"要素,迫使项目方进行繁琐的证券注册或寻求Reg D/D条例豁免。

2. 反洗钱与税务合规的双重压力

作为社交媒体平台,特朗普媒体若引入加密支付功能,需立即满足《银行保密法》(BSA)下的严格合规要求。这包括实施客户身份验证(KYC)、交易监控系统(AML)、可疑活动报告(SAR)等机制,而这些系统的部署成本据行业测算约占项目初期投入的35%。更具挑战的是2025年7月生效的《数字资产税务现代化规则》,该规则要求平台对用户加密交易实现实时税务计算,并向IRS提交Form 1099-B报告,这对现有技术架构提出重大改造需求。

3. 跨国运营的监管协调难题

Truth Social平台的跨境用户基础使BTC计划面临复杂的国际监管环境。欧盟《加密资产市场监管法案》(MiCA)要求非欧盟发行方必须设立本地实体并通过合规审查;英国金融行为监管局(FCA)则强制实施"旅行规则",要求平台收集并传输跨境交易的受益所有人信息。这些跨国合规要求不仅增加运营成本,更可能因不同司法管辖区的监管冲突导致业务中断风险。

三、政策环境的最新动态

2025年特朗普政府推动的跨部门工作小组(PWG)虽试图统一监管标准,但实际效果有限。SEC代理主席Mark Uyeda在7月宣布的"执法暂停"政策为行业提供了短暂喘息空间,但机构内部对"功能性代币"的认定分歧仍未解决。值得关注的是,CLARITY Act确立的"自我认证"机制正面临参议院修订压力,若该机制被削弱,企业将重新陷入监管不确定性的困境。

对于特朗普媒体而言,最务实的合规路径是:优先布局CFTC明确监管的比特币现货支付功能,暂缓推出可能触发SEC审查的代币化奖励系统;同时建立动态合规团队,密切跟踪SEC加密任务组的政策更新,特别是关于"实用型代币"的最新指引。在监管框架下,企业合规策略的灵活性与前瞻性,将直接决定其BTC计划的市场前景。

相关推荐

猜你喜欢

-

2025年如何购买比特币?有哪些渠道和步骤?

文章解析2025年比特币的五大购买渠道(加密货币交易所、P2P平台、ATM、支付处理器、主流券商),并提供入门购买教程(平台注册、绑定支付、下单购买、安全存储步骤),同时涵盖税务合规、风险提示及市场最新动态。

2025-08-13 -

2025年比特币交易所排名如何获取?关键指标有哪些?

文章指出无法提供2025年全球比特币交易所前十排名,但币安比特币持有量领先;介绍通过CoinMarketCap等渠道获取权威排名,并强调选择时关注合规、安全性等核心指标,建议结合专业渠道实时数据选择平台。

2025-08-13 -

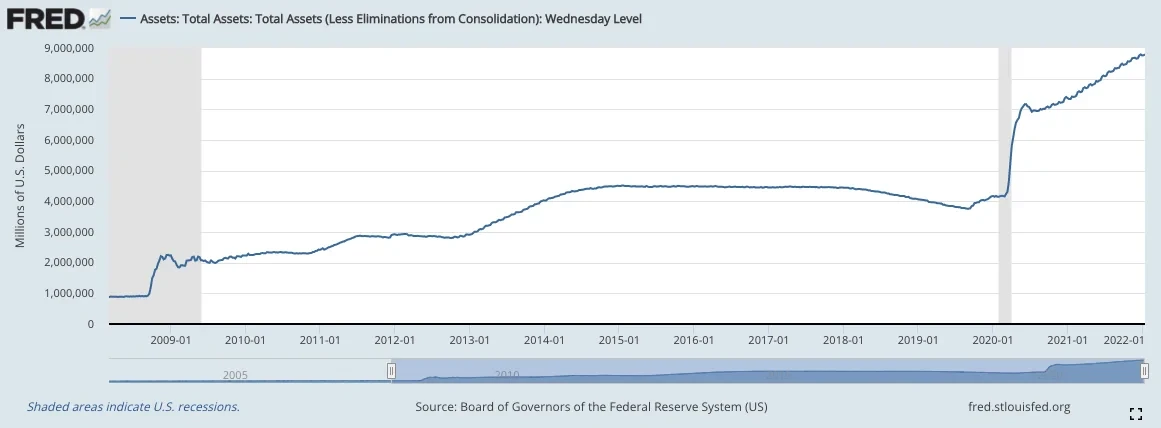

拜登6万亿财年预算对市场影响几何?美元、黄金、比特币受何影响?

本文剖析拜登6万亿美元2022财年预算提案,探讨其核心内容与财政逻辑,分析该预算案对美元、黄金、比特币市场的影响及背后逻辑,还提及政策博弈与资产配置前瞻。

2025-08-13 -

2025年主流比特币浏览器有哪些?如何选择?

文章介绍2025年主流比特币浏览器,包括Blockchair、Blockchain.com等,分析其功能特点(如闪电网络分析、API接口)、技术创新(AI驱动、Layer2整合),并提供覆盖新手到机构的用户选择指南。

2025-08-12 -

Bitcoin Core 25.0如何安全下载与配置?

文章围绕Bitcoin Core 25.0版本,介绍其官方下载渠道、多系统安装方法、安全验证步骤、配置流程及2024-2025年核心更新,为用户提供搭建比特币全节点的完整指南。

2025-08-12 -

美联储加息周期是否必然终结加密牛市?这次与2017年有何不同

文章探讨美联储加息周期对加密牛市的影响,以2015 - 2017年比特币价格增长为例,从宏观环境、内部结构等方面分析对比,推演市场前景并给出参与者应对策略。

2025-08-12 -

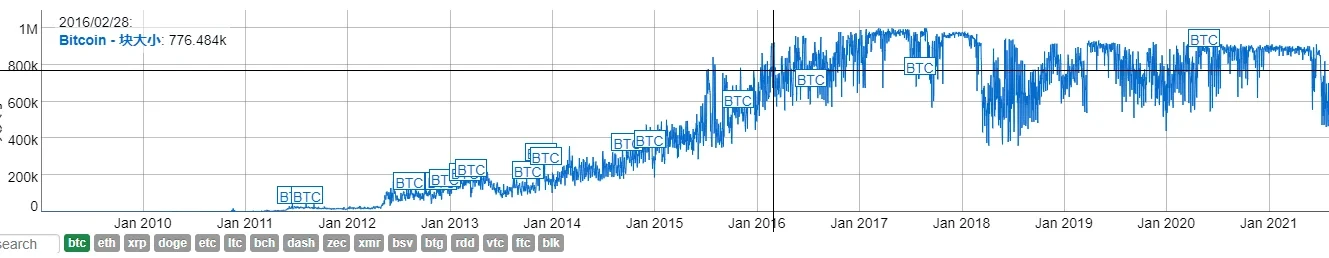

“3.12”一周年,比特币为何正处于伟大变革之中?

文章围绕2020年“312暴跌”,解析全球金融体系动荡,阐述比特币基本面转变、机构投资者范式转移,探讨支付生态与价值存储突破,分析市场分歧与未来展望。

2025-08-12 -

“大区块”会是比特币扩容的良方吗?

文章围绕比特币扩容问题展开,介绍三种主流扩容方案,详述大区块扩容争议及实践历程,分析smartBCH侧链技术创新,对比各方案并展望未来扩容路径。

2025-08-12 -

比特币挖矿是什么?如何全面解析其技术与产业?

文章全面解析比特币挖矿,涵盖其核心原理(工作量证明机制、哈希运算与激励设计)、实操指南(矿机选型、基础设施配置、矿池接入)、成本风险及未来趋势,展现从技术到产业的演进与挑战。

2025-08-12 -

比特币矿池是什么?2025年如何加入矿池?

本文阐述比特币矿池的定义与核心运作机制,详解2025年矿池加入全流程,包括硬件准备、矿池选择、账户配置等实操步骤,并分析矿池行业合规化、技术升级等最新动态及相关风险提示。

2025-08-12