比特币实体币是什么?其价值与收藏要点解析

比特币实体币本身并非由官方发行,但存在市场化的实体化产品,这些产品通过内置私钥实现比特币的“实体化”存储,本质是数字化资产的物理载体。以下从存在性、材质设计、价值构成、收藏属性及行业趋势展开详细解析。

一、存在性:数字化资产的物理载体

比特币作为纯数字化加密货币,本身不存在官方实体形态,但其市场化实体化产品已存在十余年。这类实体币的核心功能是将比特币私钥以物理形式存储,使持有者可通过私钥兑换对应数量的比特币。最典型的案例是2011-2013年发行的Casascius比特币硬币,它通过金属材质封装私钥,成为早期加密资产实体化的标志性产品。2025年,市场上仍有多种类似产品,包括金属硬币、纸质钱包等,均通过加密技术将数字资产与物理载体绑定。

二、材质与技术设计:从金属到智能芯片

比特币实体币的材质与技术设计需兼顾安全性与实用性:

- 物理材质:主流选择铜、银或镍合金,部分纪念版采用镀金或纯贵金属(如银币),以提升收藏价值。例如Casascius系列基础款使用黄铜材质,表面激光雕刻比特币标识及对应公钥,视觉上呈现数字资产的物理映射。

- 技术载体:核心是私钥的安全存储。早期产品采用“可刮涂层”保护纸质私钥(如Casascius硬币边缘的涂层下隐藏私钥),现代产品则升级为内嵌防篡改芯片或NFC芯片,支持通过手机等设备读取私钥信息,同时防止物理篡改。

- 安全设计:所有实体币需通过密封技术确保私钥未被泄露——一旦涂层被刮开或芯片被破解,私钥暴露即意味着对应比特币资产可能被转移,实体币本身将丧失价值。

三、价值构成:基础价值与溢价叠加

比特币实体币的价值由两部分构成:

- 基础价值:即实体币内含的比特币数量与实时市场价格的乘积。以2025年7月比特币价格约11.9万美元/枚计算,1枚内含1BTC的实体币基础价值约为11.9万美元。

- 溢价因素:稀缺性、历史价值和工艺成本可显著推高收藏价格。例如限量发行的纪念版实体币溢价通常为10%-50%;早期发行的Casascius硬币因历史意义(代表加密资产实体化的开端),溢价可达300%;而贵金属材质(如纯金铸造)的实体币,其材料成本本身已构成额外溢价。

四、收藏属性:小众市场的历史与风险

2025年的加密资产收藏市场中,比特币实体币呈现“小众高价值”特征:

- 市场现状:据OpenSea等平台数据,2025年Casascius 1BTC硬币的拍卖价区间为12.5万-15万美元,较基础价值溢价4%-26%,溢价核心源于其2011-2013年的发行历史——这一时期是比特币从极客社区走向大众认知的关键阶段,实体币成为时代见证。

- 投资风险:收藏者需警惕三大风险:一是伪造品(需通过区块链浏览器验证私钥对应地址的比特币余额);二是存储安全(私钥暴露即资产流失,需避免物理损坏或黑客攻击);三是合规风险(多数国家未承认其法定货币地位,部分地区将其归类为商品或收藏品,交易需符合当地税务与监管要求)。

五、行业趋势:监管收紧与技术升级

当前比特币实体币市场正经历两大变革:

- 监管规范化:美国2025年《数字资产责任法案》要求实体币发行方需持牌经营,强制披露私钥生成机制与资产托管方案,这一政策已导致中小厂商退出市场,头部合规企业(如与PCGS加密资产评级合作的机构)市场份额提升。

- 技术创新:新一代实体币融合智能硬件功能,例如带NFC芯片的“智能实体钱包”,支持通过手机APP读取余额、发起转账,同时保留金属硬币的收藏属性,实现“可交互的实体资产”形态。

六、收藏与投资建议

若考虑入手比特币实体币,建议遵循以下步骤:

1. 验证资产真实性:通过区块链浏览器查询私钥对应地址的比特币余额,确保实体币内含资产未被转移;

2. 选择合规渠道:优先通过第三方认证平台(如PCGS加密资产评级)购买,这类平台会对实体币的材质、私钥安全性、发行背景进行评级;

3. 关注监管动态:2025年7月美国参议院正审议《数字资产商品法案》,可能进一步明确实体币的税务与交易规则,需及时调整投资策略。

比特币实体币本质是数字化资产的物理延伸,其价值不仅源于内含的比特币,更在于作为加密货币发展历史的“实物档案”。对于收藏者而言,它既是技术创新的见证,也需在安全、合规与市场波动中寻找平衡。

相关推荐

猜你喜欢

-

解析隔离见证(SegWit)技术原理及其对区块链可扩展性的影响

本文深入探讨了隔离见证(SegWit)的技术实现原理,分析其通过重构区块数据结构提升交易吞吐量、降低手续费、修复延展性漏洞等核心优势,并评估了其在闪电网络部署和跨链互操作性中的战略意义。

2025-07-19 -

比特币技术原理与金融生态解析:从区块链基础到未来趋势

本文深入解析比特币的技术原理与金融应用,涵盖其去中心化机制、区块链运作逻辑、挖矿共识算法及市场生态,探讨比特币如何重构现代货币体系并展望其在Web3时代的未来发展。

2025-07-18 -

比特币稀缺性评估:库存流量比率模型的应用与争议

本文深入探讨库存流量比率(S2F)模型在比特币估值中的应用,分析比特币作为数字稀缺资产的供给特性与减半机制,同时揭示该模型在数据样本、市场波动性和价值锚定等方面的局限性,为理解数字资产稀缺性提供多维视角。

2025-07-18 -

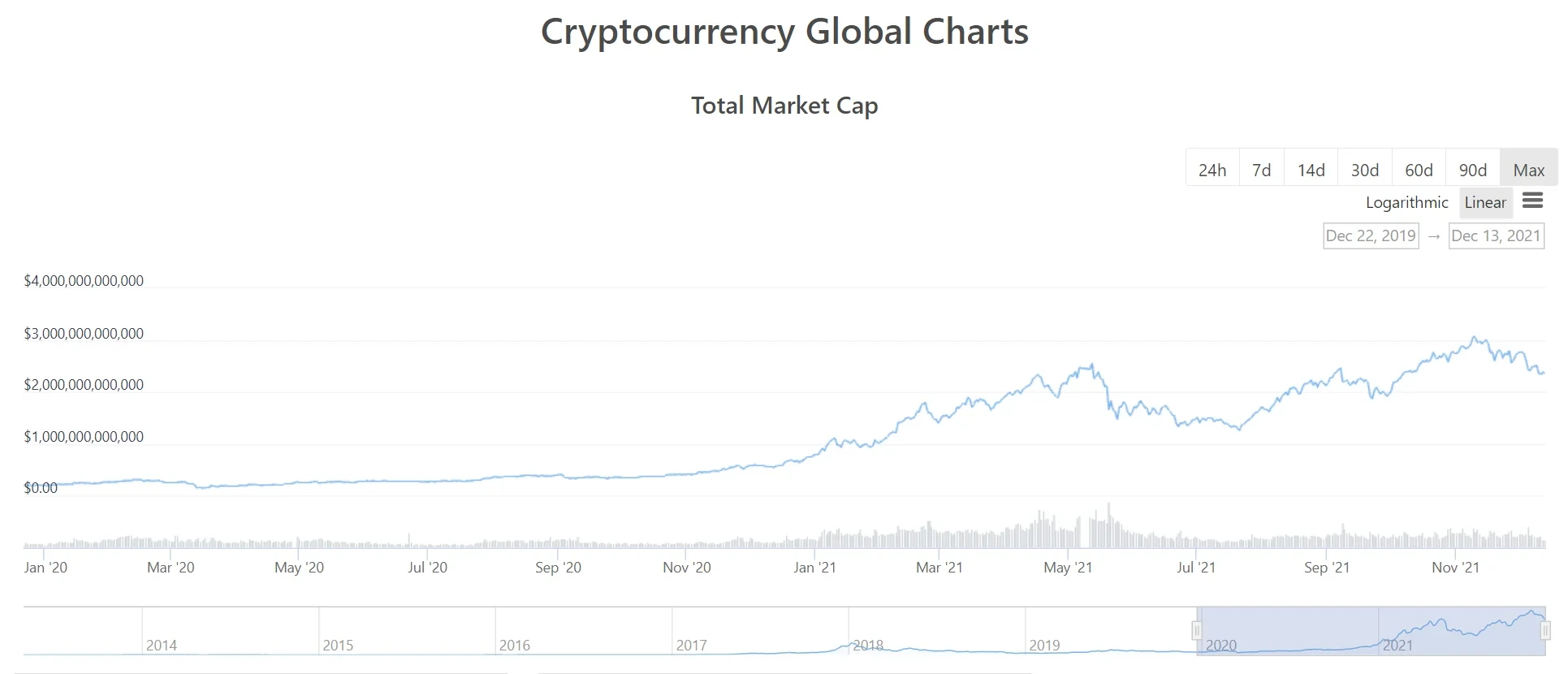

2021年加密市场回顾:牛熊交替、生态演进与新兴赛道崛起

2021年加密市场经历了剧烈波动与结构性变革,比特币与以太坊呈现分化发展,NFT和GameFi等新兴赛道爆发式增长,市值从年初不足8000亿美元突破3万亿美元,展现出从边缘投机工具向主流投资资产的过渡。

2025-07-17 -

比特币脚本机制与交易类型全解析

本文深入解析比特币作为可编程货币的核心机制,详细阐述P2PK、P2PKH、P2SH等交易类型的脚本结构与验证流程,并探讨SegWit升级带来的技术革新与未来发展方向。

2025-07-16 -

比特币主流化进程:从极客实验到全球支付工具的演进

本文探讨比特币从技术实验到主流支付工具的转变历程,分析Twitter、PayPal等企业实践案例,揭示其规模化应用面临的波动性、扩展性等核心挑战,展望未来支付领域发展潜力。

2025-07-16 -

比特币Taproot升级:技术革新如何重塑网络性能与市场格局

本文深度解析比特币Taproot升级的三大核心技术特性,包括Schnorr签名、MAST和Tapscript,探讨其对网络隐私性、可扩展性和智能合约能力的提升,并分析技术升级与资产估值的关联机制及市场影响。

2025-07-15 -

比特币主流化进程加速:机构推动与挑战并存

花旗银行报告指出比特币正从边缘资产向主流投资标的过渡,机构资金流入、企业配置和衍生品市场扩容成为关键驱动力,但同时也面临监管、ESG等挑战。

2025-07-15 -

Schnorr签名对比特币数字签名机制的革新与未来影响

本文深入分析了比特币当前采用的ECDSA数字签名机制的技术原理与局限性,重点探讨了Schnorr签名作为升级方案的技术优势,包括签名聚合带来的效率提升和隐私增强,以及其对智能合约、闪电网络等未来发展的推动作用。

2025-07-15 -

比特币永久丢失现状分析:私钥管理与稀缺性挑战

文章分析了比特币因私钥丢失、硬件损坏和继承问题导致的永久性流失现状,探讨了约13%-18%比特币已无法找回对市场稀缺性的影响,并评估了技术找回方案的可行性及数字资产管理未来趋势。

2025-07-15