比特币爆仓是亏损吗?需要额外赔付吗?

比特币爆仓是明确的亏损行为,且在特定情况下投资者可能需要承担额外赔偿责任。当投资者进行比特币杠杆交易(如期货、合约)时,若市场波动导致账户权益跌破维持保证金要求,交易所将强制平仓,此时投资者不仅会损失本金,极端行情下还可能面临账户负余额并被平台追偿。

一、爆仓的本质:必然亏损的交易结果

爆仓(强制平仓)的核心逻辑是杠杆交易中的风险失控。当投资者使用杠杆买入或卖出比特币合约时,需按交易所要求缴纳保证金(如2025年CME比特币期货保证金率上调至6.5%),以覆盖潜在波动风险。若比特币价格朝不利方向波动,账户权益(总资产-负债)会持续减少,当跌破维持保证金比例(通常≤50%)时,系统将自动执行强平。

从亏损逻辑看,强平过程往往伴随“滑点损失”——尤其在剧烈波动时,实际成交价可能远劣于理论强平价。例如,某投资者以10倍杠杆在6万美元开仓做多,理论强平价约为5.4万美元(跌幅10%),但2025年7月15日比特币闪崩12%时,Binance等平台的逐仓保证金账户实际强平价可能低至5.2万美元,导致额外亏损。据CoinGlass统计,2025年上半年比特币合约市场强平损失已超23亿美元,印证了爆仓必然伴随资金亏损的本质。

二、爆仓后的赔付责任:从“余额归零”到“无限追偿”

爆仓后是否需要额外赔钱,取决于平台规则与监管要求,主要分为两种情形:

1. 有限赔付:以账户资产为限

多数中心化交易所采用“风险保证金池”制度,即当强平后账户权益为负数(穿仓)时,优先由平台风险池弥补缺口,投资者仅损失本金及账户余额,无需额外赔偿。例如2025年5月2日Deribit因ETF反向分割争议引发的比特币合约强平事件中,采用现金交割机制的投资者仅以质押资产为限承担损失,未被追偿。

2. 无限赔付:极端行情下的差额追缴

合规监管框架下,部分平台要求投资者承担“无限连带责任”。美国CFTC监管的Bybit US等平台在用户协议中加入“追缴条款”,规定若强平后仍存在保证金缺口(如2025年Q2比特币波动率飙升导致的极端穿仓),投资者需补足全部差额。Bitstamp 2025版《清算政策》更明确指出:“投资者对强平后负余额承担无限连带责任”,此类条款常见于机构账户及合规平台。

三、2025年典型案例:不同场景下的投资者责任差异

| 事件时间 | 触发原因 | 平台 | 强平机制 | 投资者实际责任 |

|---|---|---|---|---|

| 2025/07/15 | 比特币闪崩12% | Binance | 逐仓保证金分层强平 | 亏损全部本金+账户余额归零 |

| 2025/05/02 | ETF反向分割市场争议 | Deribit | 现金交割合约 | 仅损失质押资产,无额外追偿 |

四、风险管理:避免爆仓及额外赔付的核心策略

- 控制杠杆与仓位:单笔比特币合约杠杆建议≤5x,预留至少20%价格波动缓冲空间(如开仓价6万美元时,确保账户能承受跌至4.8万美元的波动)。

- 实时监控与预警:启用交易所强平预警工具(如OKX的Margin Call通知),在账户权益接近维持保证金时及时补仓或减仓。

- 明确平台规则:签订合约前仔细阅读《清算政策》,区分“有限责任”与“无限追偿”条款,优先选择风险池机制完善的平台。

综上,比特币爆仓必然导致资金亏损,且在合规监管或极端行情下可能需要承担额外赔付责任。投资者参与杠杆交易时,需充分认识杠杆风险,通过合理仓位控制与规则审查,最大限度降低损失风险。

相关推荐

猜你喜欢

-

罗斯·乌布利希BTC争议本质是什么?加密主权与监管权博弈?

文章解析罗斯·乌布利希BTC兑现与捐赠争议,核心为加密货币主权归属与政府监管权的边界博弈,涉及政府权力边界、市场风险等兑现争议,以及非法资金合规化、技术不可逆性等捐赠焦点,揭示加密社区与政府的认知鸿沟。

2025-09-12 -

比特币成战略储备有何逻辑?巴基斯坦如何突围?

文章分析比特币作为战略储备的全球逻辑,其抗通胀与去中心化主权属性成关键;并探讨巴基斯坦在经济困境下,如何利用能源优势将过剩电力转化为比特币储备以突围,同时指出面临的价格波动等风险。

2025-09-12 -

比特币支付落地面临哪些挑战?Square推广遇何障碍?

文章分析比特币支付落地面临技术适配、监管政策差异及市场波动等核心挑战,探讨Square在推广中遭遇的技术整合、收益风险失衡及行业竞争障碍,并提出技术优化与生态协同的破局路径。

2025-09-12 -

比特币减半机制如何影响2028年矿业格局?

文章解析比特币减半机制这一“经济时钟”,梳理其历史规律与价格影响,重点分析2028年第四次减半对矿工收益的影响,探讨奖励减半与价格上涨的博弈,以及技术、政策等风险因素,揭示其对矿业格局的影响。

2025-09-12 -

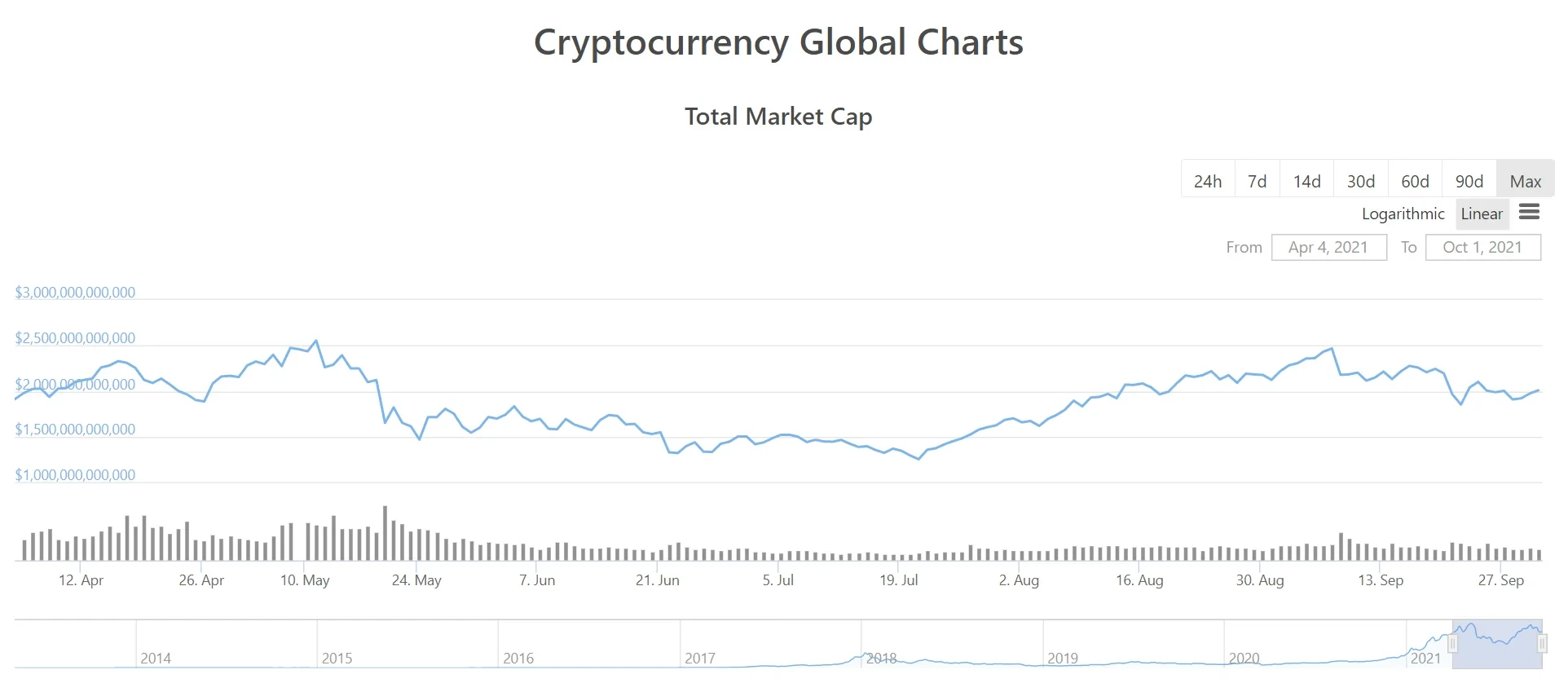

2021年第三季度加密市场有何表现?一文回顾

本文回顾2021年第三季度加密市场表现,涵盖其整体波动、主流数字资产价格、NFT市场、DeFi领域情况,并对市场演进与未来趋势作展望。

2025-09-12 -

Project 2025下特朗普政府比特币储备有何战略意图?

特朗普政府Project 2025通过权力集中、经济闭环及加密政策转向,结合比特币储备战略,旨在强化总统权力、对冲美元风险、联动能源转型并绑定加密资本,同时面临市场波动、环境代价与国际竞争等挑战。

2025-09-11 -

量子威胁对比特币构成实际威胁吗?现状与应对解析

文章分析量子计算对比特币的威胁,指出当前技术门槛高,2030年前不构成实际威胁;比特币ECDSA算法存在量子风险,SHA-256相对安全,网络可通过升级抗量子算法缓解长期威胁,并探讨风险评估与行业应对措施。

2025-09-11 -

比特币风险消化进度如何?波动是否已稳定?

比特币经历监管冲击、黑客攻击等负面事件后,风险消化已完成约70%,波动呈现初步稳定迹象。文章通过波动率、流动性、链上数据等指标分析市场修复情况,指出全面确认仍需观察美联储政策动向。

2025-09-11 -

量子威胁下,比特币加密体系需要紧急升级吗?

文章分析量子计算对加密货币的威胁,指出短期内(5-10年)量子威胁不具现实可行性,比特币加密体系无需紧急升级,因其技术差距显著且行业已前瞻布局,长期可通过后量子密码算法等实现平滑过渡。

2025-09-11 -

WBTC主导地位能否持续?机制、优势与挑战解析

文章解析WBTC通过中心化托管实现比特币跨链流通的机制,其凭借流动性与合规优势主导代币化比特币市场,但面临中心化风险、新兴竞争及监管不确定性挑战,短期或维持主导,长期需应对差异化竞争。

2025-09-11