美国SEC批准比特币关联ETF,比特币ETF今年能否获批?

美国证券交易委员会(SEC)于2023年10月5日正式批准了Volt Equity公司提交的“Volt Crypto Industry Revolution and Tech ETF”(BTCR)申请,标志着美国首支与比特币高度关联的ETF产品正式落地。这一决定迅速引发市场广泛关注,被视为SEC在加密资产合规化进程中释放出的积极信号。尽管该ETF并不直接跟踪比特币价格或持有数字资产,而是通过投资与比特币业务高度相关的上市公司股票实现间接敞口,但其获批仍被视作监管态度趋于温和的重要标志。

比特币ETF作为连接传统金融与加密市场的关键桥梁,具有降低投资门槛、提升市场流动性、增强机构参与度等战略意义。此次Volt ETF的通过,不仅提振了市场情绪,也促使投资者对真正意义上的比特币现货ETF在今年获得批准抱有更高预期。当前,包括Valkyrie、Global X、WisdomTree等多家机构的比特币期货及现货ETF申请仍在等待SEC最终裁决,而监管机构在2023年是否会对其中某一产品“松口”,已成为全球加密资管行业关注的焦点议题。

Volt加密ETF的产品特性解析

1. 阐述ETF的跟踪标的与投资组合构成

Volt Crypto Industry Revolution and Tech ETF(代码:BTCR)是由Volt Equity公司发行的美国首支与比特币高度关联的ETF产品。该基金旨在跟踪“比特币行业革命公司”(Bitcoin Industry Revolution Companies)的表现,这些公司被定义为将大部分净资产投资于比特币,或其主要收入来源于比特币挖矿、借贷或交易的实体。根据其向SEC提交的文件,该ETF的投资组合由约30家与加密资产相关的上市公司构成,包括特斯拉、Square、Coinbase、PayPal、Twitter和Marathon等。其中,MicroStrategy一度占据基金资产的25%,因其是目前持有比特币最多的上市公司之一。

2. 解析间接投资比特币的运作模式

Volt ETF并不直接持有比特币或其他加密资产,而是通过投资于与比特币业务相关的上市公司股票,实现对加密市场的间接敞口。该基金约80%的资产配置于加密行业相关股票,剩余20%则投资于传统行业股票,以分散风险并降低波动性。这种结构使投资者无需直接持有数字资产,即可参与比特币市场的发展,同时规避了加密资产存储、安全和交易合规性等复杂问题。尽管该ETF不构成严格意义上的比特币ETF,但其投资策略为传统投资者提供了一种合规、便捷的加密市场参与路径。

3. 对比传统ETF与加密原生ETF的合规差异

与传统ETF相比,加密原生ETF在合规层面面临更复杂的监管挑战。传统ETF通常基于成熟资产(如股票指数、大宗商品)构建,监管框架相对清晰。而加密原生ETF涉及数字资产的估值、托管、市场操纵风险等新型问题,SEC对此类产品的审批态度更为审慎。例如,Volt ETF因不直接持有比特币而获得批准,而真正意义上的比特币现货ETF仍面临监管阻力。此外,加拿大等司法辖区已率先批准比特币ETF,显示出监管政策在不同司法区域间的显著差异。这种合规差异不仅影响产品结构设计,也决定了ETF能否真正实现对加密资产的直接跟踪与投资。

SEC监管框架下的ETF博弈史

回顾Winklevoss等早期ETF申请的受挫历程

比特币ETF的监管博弈在美国由来已久,最早可追溯至2013年。当时,Winklevoss兄弟(即Cameron与Tyler Winklevoss)首次向SEC提交比特币ETF申请,试图通过传统金融工具将比特币纳入主流投资渠道。该ETF以比特币现货为基础资产,旨在为投资者提供无需直接持有数字资产即可参与比特币价格波动的合规路径。然而,该申请在2017年被SEC正式驳回,理由包括市场操纵风险、流动性不足及缺乏监管透明度等问题。此后,Winklevoss兄弟多次调整方案并重新提交申请,但始终未能获得批准。

Winklevoss ETF的受挫并非个例。自2013年以来,美国SEC已收到近20项比特币ETF提案,包括来自ARK Invest、Bitwise、Galaxy Digital等机构的申请。这些提案大多围绕比特币现货或期货合约构建,但绝大多数被SEC拒绝或无限期推迟。SEC的审慎态度反映出其对加密资产市场结构、价格稳定性和投资者保护机制的深层顾虑。

解码SEC拒绝比特币ETF的核心监管顾虑

SEC对比特币ETF的长期拒绝,核心在于其对市场完整性与投资者保护的双重考量。首先,SEC担忧比特币现货市场存在价格操纵和欺诈行为,尤其是在缺乏统一监管框架的全球交易所体系下。SEC前主席Jay Clayton曾明确表示,若底层资产市场无法有效防止操纵,ETF的批准将加剧系统性风险。

其次,SEC对加密资产的流动性与估值机制存疑。不同于传统资产,比特币的交易价格在不同平台间存在显著价差,且缺乏统一的定价机制。这种不一致性可能影响ETF的净值计算与套利机制,进而损害投资者利益。

此外,SEC对托管机制的安全性也持保留态度。比特币作为数字资产,其存储依赖于冷钱包或第三方托管机构,而目前尚无获得SEC全面认可的托管解决方案。SEC担忧一旦发生资产丢失或被盗事件,投资者将面临不可逆的损失。

对比加拿大等司法管辖区的积极实践案例

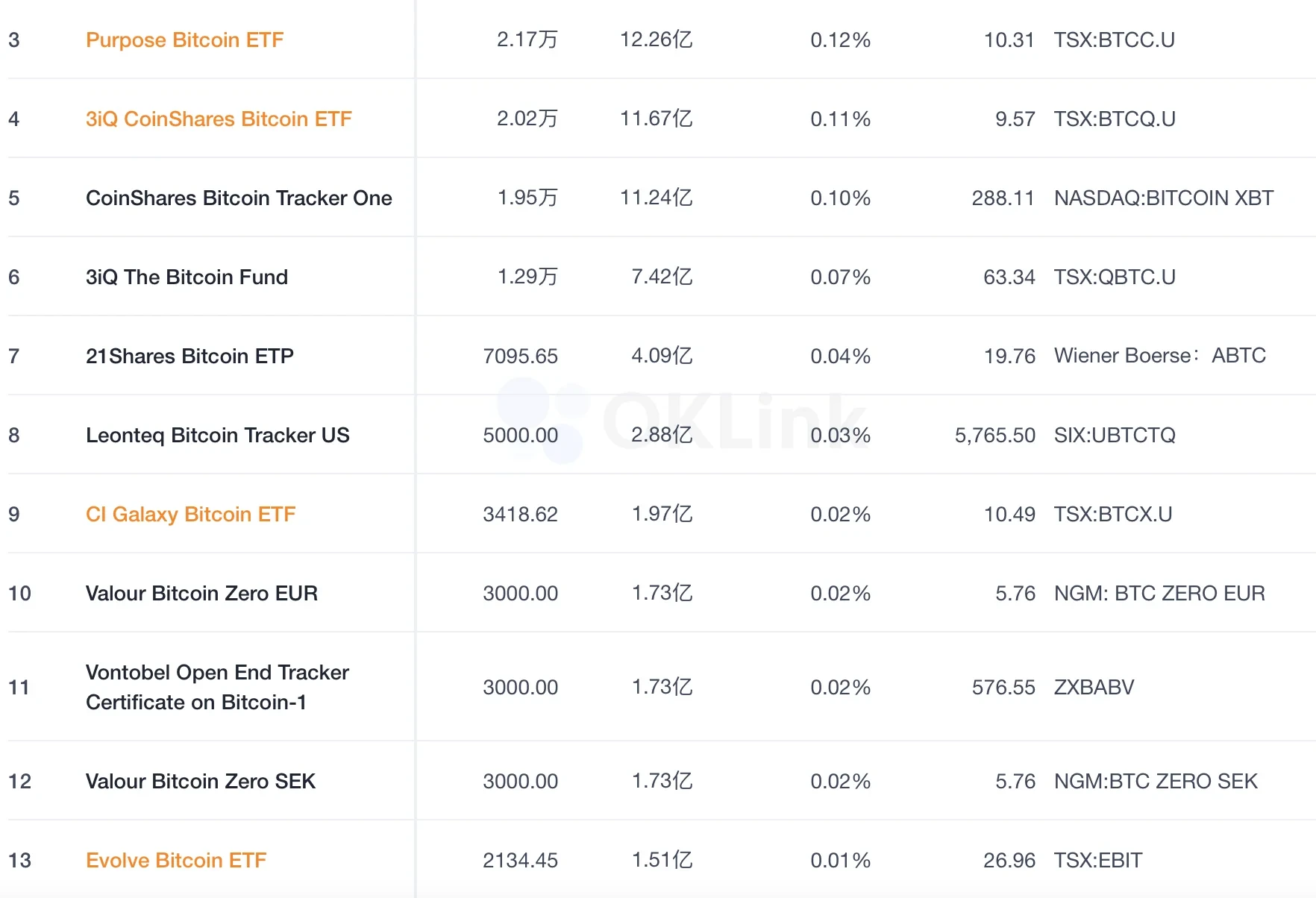

相较于美国的保守立场,加拿大等司法辖区已率先迈出关键步伐。2021年第一季度,加拿大证券监管机构批准了三支比特币ETF,包括Purpose Bitcoin ETF、Evolve Bitcoin ETF和CI Galaxy Bitcoin ETF。这些ETF均以比特币现货为基础资产,并通过受监管的托管机构确保资产安全。截至2023年,Purpose Bitcoin ETF管理资产规模已超过12亿美元,显示出市场对合规比特币投资工具的强烈需求。

加拿大的成功实践为全球监管机构提供了可借鉴的路径:通过强化托管机制、引入透明的估值流程及建立市场监控机制,有效缓解SEC所担忧的市场操纵与流动性问题。这一对比也凸显出美国在加密资产监管方面的滞后,促使市场持续呼吁SEC在监管框架上作出更具前瞻性的调整。

2023年ETF获批可能性的多维推演

1. 剖析SEC近期监管信号的微妙转变

美国证券交易委员会(SEC)在2023年对比特币相关ETF的监管态度呈现出一定程度的松动迹象。尽管SEC长期以来以谨慎和保守著称,但近期其在多个公开场合释放出的信号表明,监管机构可能正在重新评估其对加密资产金融产品的立场。例如,SEC投资者教育和宣传办公室在10月中旬发布的一则推文,提醒投资者在投资比特币期货基金前需权衡风险,这一行为被市场解读为监管机构对相关产品即将获批的默许。

2. 解读分析师预测的逻辑依据(Valkyrie代码指定等)

市场分析人士基于多个技术性信号对比特币ETF在2023年获批的可能性持乐观态度。其中,Valkyrie Investments将其比特币期货ETF的交易代码指定为“BTF”,这一行为通常被视为基金发行方已获得监管机构初步认可的信号。ETF申请流程中,代码指定通常是SEC批准流程接近尾声时的关键步骤。此外,ARK Invest与21 Shares、Alpha Architect联合提交的比特币期货ETF申请也指定了“ARKA”作为交易代码,进一步强化了市场对ETF获批的预期。分析师James Seyffart指出,SEC在9月底对基于《1940年投资公司法案》的比特币期货ETF表达了相对积极的立场,短期内逆转决策的可能性较低。

3. 探讨期货ETF与现货ETF的监管分歧焦点

SEC在监管立场上对期货ETF与现货ETF的差异化处理,反映出其在投资者保护与市场成熟度之间的权衡。目前,SEC更倾向于批准比特币期货ETF,因其底层资产为芝加哥商品交易所(CME)监管的期货合约,具备更成熟的监管基础设施和价格发现机制。相比之下,现货比特币市场仍缺乏统一的监管框架,SEC担忧其易受操纵、流动性不足及托管机制不完善等问题。因此,尽管现货ETF在资产透明度和直接性方面更具优势,但在SEC看来,其监管风险仍高于期货ETF。这种监管分歧不仅影响当前ETF审批的路径选择,也为未来加密资产金融产品的合规化提供了政策导向。

行业生态影响与未来展望

间接ETF的推出对加密市场的流动性具有重要影响。尽管Volt ETF并不直接跟踪比特币价格,但其通过投资与加密资产高度相关的公司股票,为传统金融市场引入了更多加密行业的敞口。这种间接投资方式降低了投资者进入加密领域的门槛,同时为市场注入了合规资金流,增强了整体流动性。然而,由于其波动性相对较低,对市场短期价格的直接影响可能有限。

SEC对Volt ETF的批准释放了积极的监管信号,可能对全球资管机构产生示范效应。这一决策或将激励更多传统金融机构提交合规的加密相关产品申请,推动全球范围内ETF及其他合规金融产品的创新。未来,随着监管框架的逐步明晰,更多基于现货或期货的比特币ETF有望落地,进一步丰富合规金融产品体系,为机构及散户投资者提供更多元化的投资选择。