如何进行数字资产交易?以USDT购买BTC为例解析

区块链技术的快速发展催生了数字资产交易这一新兴领域,其核心在于通过去中心化机制实现资产的自由流通与价值转移。在这一背景下,数字资产交易不仅涵盖了多种加密货币之间的兑换,也引入了稳定币作为关键的中介资产。稳定币(如USDT、USDC)因其价格锚定法币(如美元)的特性,在波动性较高的加密市场中提供了交易的稳定性,成为连接传统金融与区块链资产的重要桥梁。与此同时,比特币(BTC)作为首个去中心化数字货币,凭借其稀缺性、抗审查性及全球共识,逐渐确立了其在数字资产体系中“价值存储”(Store of Value)的独特地位。理解稳定币与BTC等加密资产之间的协同关系,是深入掌握数字资产交易逻辑的基础。

币币交易的核心机制解析

1. 定义数字货币计价单位与交易对形成原理

币币交易是指以一种数字货币作为计价单位,用于购买或兑换另一种数字货币的过程。常见的交易对如BTC/USDT,表示以USDT为计价单位购买BTC。交易对的形成基于市场供需关系,通过交易所撮合系统实现两种资产之间的价值交换。

2. 解析BTC/USDT交易对的双向定价机制

在BTC/USDT交易对中,价格反映了市场对BTC价值的共识。买入价代表买方愿意支付的USDT数量以获得1单位BTC,卖出价则代表卖方愿意接受的USDT数量以出售1单位BTC。双向定价机制确保了交易的流动性与价格发现功能。

3. 阐述低买高卖的盈利逻辑与市场波动关系

币币交易的核心盈利逻辑在于低买高卖。例如,当BTC价格为30,000 USDT时买入,上涨至40,000 USDT时卖出,即可获得10,000 USDT的收益。市场波动性越高,交易机会越多,但风险也相应增加。

4. 说明撮合交易的价格优先与时间优先原则

交易所采用撮合引擎执行交易,遵循价格优先与时间优先原则。当买方出价高于或等于卖方要价时,系统优先撮合价格最优的订单;若多个订单价格相同,则按时间顺序优先成交。这一机制确保了交易的公平性与效率。

USDT购入BTC的完整操作流程

获取USDT是交易的第一步,用户可通过法币通道直接购买,或通过链上转账方式从外部钱包充值。两种方式均需确保资金来源合规,并核对网络类型与合约协议,避免资产损失。

完成USDT获取后,需在交易平台内将资金从资金账户划转至交易账户。此过程不涉及资产价值变动,但需注意划转手续费及最低限额。

进入现货交易界面后,用户可在搜索栏输入“BTC/USDT”筛选交易对。系统通常默认显示主流交易对,也可通过自定义排序功能查找。

下单时建议采用限价委托模式,设定买入价格与数量。该模式可避免市价滑点,但需承担因价格偏离导致订单未成交的风险。用户可在订单簿查看当前挂单情况,适时调整报价。

订单提交后,可通过“当前委托”页面实时监控状态。若市场行情变动,用户可随时撤单,系统将自动返还冻结资金。成交后,资产将实时到账,可在资产列表中查看BTC持仓变化。

交易风险与注意事项

加密货币交易蕴含多重风险,需谨慎对待。首先,加密货币价格剧烈波动是常态,受市场情绪、政策变化及宏观经济影响,BTC等主流币种可能在短时间内出现大幅涨跌,导致投资收益剧烈波动甚至亏损。其次,操作失误可能导致资金损失,如错误输入交易金额、误操作撤单或发送至错误地址,均可能造成不可逆的资金流失,建议交易前仔细核对信息并启用多重验证。第三,交易平台流动性风险亦不容忽视,部分交易对在市场低迷时可能出现无法及时成交或滑点较大的情况,应优先选择高流动性币种或设置合理的限价委托。最后,若涉及杠杆、合约等衍生品交易,其自带的高杠杆属性会放大亏损风险,需充分理解产品机制并评估自身风险承受能力,避免盲目参与。

数字资产交易的未来发展维度

稳定币作为区块链金融生态中的重要组成部分,正朝着更高的合规性与多元化应用场景演进。随着各国监管框架逐步明确,合规稳定币有望成为连接传统金融与加密经济的桥梁。与此同时,BTC因其稀缺性与抗审查特性,持续被机构投资者视为“数字黄金”,其长期价值在抗通胀与资产配置中日益凸显。去中心化交易技术(DEX)的快速发展,也在对中心化交易平台形成挑战,通过智能合约实现的自动化做市商(AMM)机制提升了交易透明度与用户资产控制权。此外,全球监管政策的变化正深刻影响交易模式,合规化趋势促使交易平台加强KYC与反洗钱措施,或将重塑行业格局。

相关推荐

猜你喜欢

-

比特币与黄金的价值储存属性对比:潜力与挑战

本文深入分析了比特币作为新型价值储存手段的理论基础与实践挑战,通过与黄金和法币的多维度对比,探讨其在全球金融体系中的潜在地位与未来发展路径。

2025-07-15 -

比特币永久丢失现状分析:私钥管理与稀缺性挑战

文章分析了比特币因私钥丢失、硬件损坏和继承问题导致的永久性流失现状,探讨了约13%-18%比特币已无法找回对市场稀缺性的影响,并评估了技术找回方案的可行性及数字资产管理未来趋势。

2025-07-15 -

Schnorr签名对比特币数字签名机制的革新与未来影响

本文深入分析了比特币当前采用的ECDSA数字签名机制的技术原理与局限性,重点探讨了Schnorr签名作为升级方案的技术优势,包括签名聚合带来的效率提升和隐私增强,以及其对智能合约、闪电网络等未来发展的推动作用。

2025-07-15 -

比特币主流化进程加速:机构推动与挑战并存

花旗银行报告指出比特币正从边缘资产向主流投资标的过渡,机构资金流入、企业配置和衍生品市场扩容成为关键驱动力,但同时也面临监管、ESG等挑战。

2025-07-15 -

比特币Taproot升级:技术革新如何重塑网络性能与市场格局

本文深度解析比特币Taproot升级的三大核心技术特性,包括Schnorr签名、MAST和Tapscript,探讨其对网络隐私性、可扩展性和智能合约能力的提升,并分析技术升级与资产估值的关联机制及市场影响。

2025-07-15 -

比特币主流化进程:从极客实验到全球支付工具的演进

本文探讨比特币从技术实验到主流支付工具的转变历程,分析Twitter、PayPal等企业实践案例,揭示其规模化应用面临的波动性、扩展性等核心挑战,展望未来支付领域发展潜力。

2025-07-16 -

比特币脚本机制与交易类型全解析

本文深入解析比特币作为可编程货币的核心机制,详细阐述P2PK、P2PKH、P2SH等交易类型的脚本结构与验证流程,并探讨SegWit升级带来的技术革新与未来发展方向。

2025-07-16 -

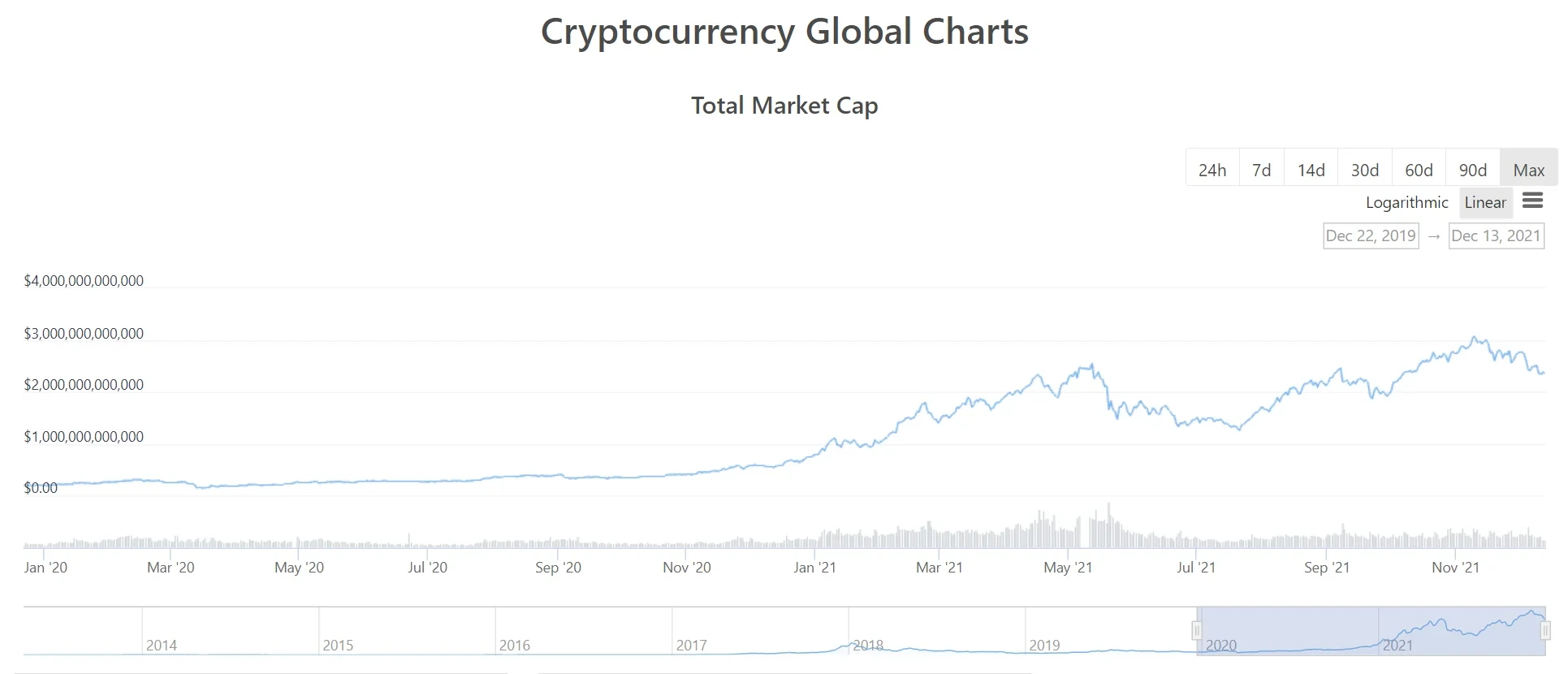

2021年加密市场回顾:牛熊交替、生态演进与新兴赛道崛起

2021年加密市场经历了剧烈波动与结构性变革,比特币与以太坊呈现分化发展,NFT和GameFi等新兴赛道爆发式增长,市值从年初不足8000亿美元突破3万亿美元,展现出从边缘投机工具向主流投资资产的过渡。

2025-07-17 -

比特币稀缺性评估:库存流量比率模型的应用与争议

本文深入探讨库存流量比率(S2F)模型在比特币估值中的应用,分析比特币作为数字稀缺资产的供给特性与减半机制,同时揭示该模型在数据样本、市场波动性和价值锚定等方面的局限性,为理解数字资产稀缺性提供多维视角。

2025-07-18 -

比特币技术原理与金融生态解析:从区块链基础到未来趋势

本文深入解析比特币的技术原理与金融应用,涵盖其去中心化机制、区块链运作逻辑、挖矿共识算法及市场生态,探讨比特币如何重构现代货币体系并展望其在Web3时代的未来发展。

2025-07-18