德州与纽约如何构建美国加密产业东西双核格局?

德克萨斯州并非简单复制纽约的比特币策略,而是基于自身资源禀赋与政策目标,构建了与纽约形成差异化互补的加密货币产业生态。其核心效仿逻辑在于:抓住联邦加密货币监管框架落地的窗口期,通过“能源成本优势+宽松监管环境”组合,承接产业链上游环节,与纽约的“金融合规高地”形成美国加密产业的“东西双核”格局,共同巩固美国在全球加密领域的主导地位。

一、背景动因:经济与政策的双重驱动

1. 经济多元化的差异化路径

纽约作为传统金融中心,通过BitLicense牌照体系和“加密创新基金”(20亿美元规模)吸引交易所、托管机构等金融业态,2024年相关税收已达12亿美元,核心是巩固华尔街的金融话语权。而德州长期依赖能源产业,2025年面临教育资金缺口,计划通过比特币挖矿税收填补5%的教育预算,同时依托页岩气和可再生能源带来的低电价(约0.03美元/千瓦时,仅为纽约的1/3),聚焦矿机部署、算力池等上游环节,形成“能源-算力”联动的新经济增长点。

2. 联邦政策的窗口期机遇

2025年《GENIUS法案》落地后,美元稳定币监管框架明确,各州加速布局加密产业链。纽约凭借严格金融合规(BitLicense升级版)抢占稳定币发行、衍生品交易等高端金融业务;德州则利用联邦对州能源政策干预较少的优势,通过《能源-算力联动法案》要求电网运营商优先保障矿场供电,将廉价能源转化为算力竞争力——2025年Q2德州比特币挖矿算力占全美份额已达23%,超越纽约所在的东北部地区,成为全美第一。

3. 税收与就业的现实需求

纽约通过加密金融税收反哺金融业升级,德州则瞄准挖矿产业的直接经济效益:2025年预算显示,挖矿税收预计占州财政收入的3.2%,同时带动矿机制造、数据中心建设等就业岗位——Bitmain已在奥斯汀设厂,计划新增1200个制造业岗位,这对2026年面临连任竞选的德州州长而言,是重要的政绩支撑。

二、策略内核:与纽约的“互补性竞争”格局

纽约与德州的策略差异,本质是资源禀赋与产业定位的分野,具体体现在以下维度:

| 维度 | 纽约州策略 | 德州策略 |

|---|---|---|

| 监管逻辑 | 严格金融合规(BitLicense要求资本充足率≥20%) | 宽松准入(无专门加密税,仅按一般商业税征收) |

| 能源支撑 | 依赖传统电网,电价高(0.10-0.12美元/千瓦时) | 页岩气+风电组合,电价低且稳定(0.02-0.04美元/千瓦时) |

| 产业重心 | 托管(Coinbase托管业务占全美40%)、衍生品交易 | 矿机部署(算力占全美23%)、硬件制造(占北美矿机产能35%) |

| 风险敞口 | 受SEC联邦监管压力大(如2025年Coinbase衍生品业务被调查) | 州政府能源政策自主权大,联邦干预风险较低 |

这种差异形成了互补:纽约为加密资产提供合规金融基础设施,德州则提供低成本算力支撑,两者共同构成“金融+算力”的完整产业链,降低美国对海外算力(如中国、哈萨克斯坦)的依赖。

三、最新动态:东西海岸的协同扩张

纽约:巩固金融枢纽地位

- 2025年9月,Coinbase宣布投资10亿美元扩建纽约总部,新增500个高端金融岗位,重点发展机构级托管和跨境支付业务;

- 州政府推出“加密人才计划”,与哥伦比亚大学合作设立区块链硕士项目,目标2026年培养1000名合规人才。

德州:深化能源-算力联动

- 2025年7月通过的《能源-算力联动法案》落地,允许矿场参与电网调峰——休斯顿试点项目中,矿机在电价低谷时满负荷运行,高峰时切换至储能模式,既降低用电成本,又为电网提供灵活性;

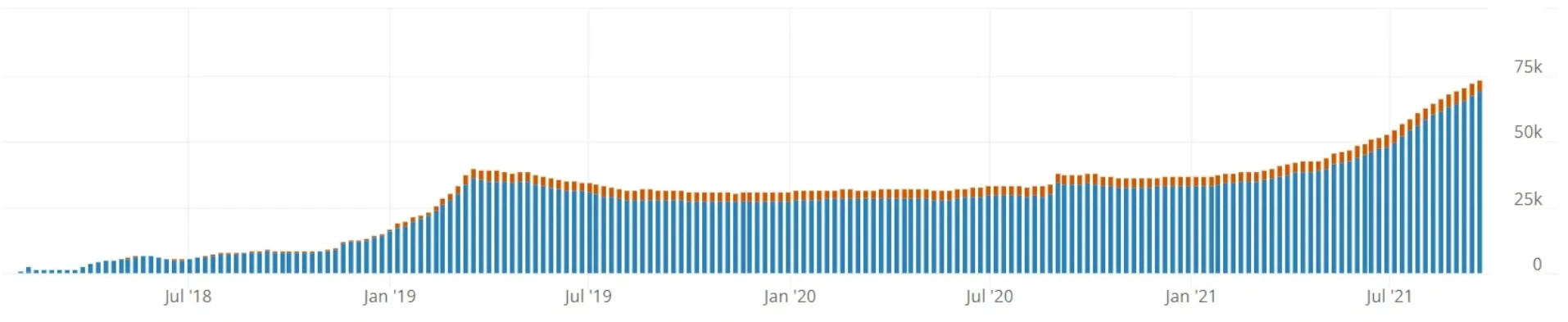

- 算力规模持续扩张:2023年德州算力占全美12%,2025年Q2已跃升至23%,其中可再生能源供电占比达42%(风电为主),缓解了挖矿的“高碳争议”。

四、效仿逻辑的底层逻辑:美国加密霸权的“双引擎”

德州对纽约策略的“效仿”,本质是美国州际竞争与协同的缩影,核心逻辑有三:

- 差异化卡位:避免与纽约在金融合规领域直接竞争,转而利用能源优势承接上游算力环节,形成“你做交易,我供算力”的分工,降低内耗;

- 联邦政策红利:2025年稳定币法案落地后,美国加密产业从“监管不确定期”进入“合规扩张期”,两地分别抢占金融与算力制高点,共同构建全球最完整的加密产业链;

- 政治周期适配:纽约需维持金融精英支持,德州则需通过挖矿产业创造基建和制造业岗位,迎合选民就业需求——这种“政治-经济”双重驱动,使两地策略虽不同,却形成协同效应。

纽约与德州合计贡献美国加密产业65%的GDP增加值,这种“东西双核”模式不仅巩固了美国在全球加密领域的主导地位,也为其他州提供了“资源禀赋+政策定位”的发展范本。

相关推荐

猜你喜欢

-

如何下载和注册比特币交易所?

文章介绍了比特币交易所的下载(安卓APK安装、iOS App Store下载)与注册流程,涵盖基础信息注册、KYC认证、安全设置(2FA、资金密码等),并提示政策合规及防诈骗风险。

2025-08-11 -

比特币合约交割时间有何差异?如何区分不同模式?

文章介绍比特币合约交割时间因合约类型与交易平台不同存在差异,主要分为日、周、季度交割等模式,详解了CME、Binance等主流交易所的交割时间规则,以及永续合约、NDF等特殊交割机制,并提示相关风险。

2025-08-11 -

从机构角度分析,比特币能否继续创新高?

文章围绕比特币近期价格波动展开,分析了机构投资者参与度、ETF产品进展对其市场的影响,对比历史行情阐述机构影响力演变,探讨机构预期与价格目标及市场风险。

2025-08-11 -

BRC20质押机制如何改变比特币生态及用户收益模式?

文章围绕BRC20质押机制展开,解析其技术原理,介绍质押操作流程,分析风险收益模型,探讨对BTC生态影响及未来趋势,阐述重构比特币价值捕获方式。

2025-08-11 -

如何交易比特币期货合约?一文解析其机制、优势与策略

文章围绕比特币期货合约展开,解析其核心概念、交易优势、平台产品特性,提供实战交易指南,介绍高级策略与风控,探讨市场趋势对交易者的启示。

2025-08-11 -

比特币挖矿机是什么?技术原理与全球合法性如何?

本文阐述比特币挖矿机的技术原理(含ASIC芯片构成、PoW机制)、硬件组成与演进,分析全球各国对挖矿的合法性政策(从禁止到开放监管),探讨2025年能源消耗争议、技术变革及合规建议。

2025-08-11 -

2025年如何选择比特币交易平台?

文章介绍2025年比特币交易平台的四大类型(全球头部CEX、区域特色平台、P2P平台、DEX),分析安全性、费率、合规性等核心指标,探讨AI交易、跨链聚合等行业趋势,并提供分场景选择建议,助用户挑选合适平台。

2025-08-11 -

以太坊Layer 2与比特币闪电网络,区块链扩容有何差异与未来?

文章聚焦区块链扩容技术,对比以太坊Layer 2与比特币闪电网络,解析二者在技术原理、发展现状的差异,探讨其在区块链生态中的定位与未来演进方向。

2025-08-11 -

比特币是什么?其核心技术与用途有哪些?

本文介绍比特币的定义、核心特性与技术支撑,包括去中心化、稀缺性及区块链、PoW等技术,阐述其价值存储、跨境支付等用途,分析2025年绿色挖矿、机构化等趋势,并提供入门获取、存储方法及风险提示。

2025-08-10 -

比特币技术交流有哪些核心社区?如何选择?

文章介绍了比特币技术交流的核心平台,包括综合讨论社区(BitcoinTalk、Reddit r/Bitcoin)、代码协作社区(GitHub、Blockstream.info)、问答社区等,分析2025年技术动态,并提供社区选择建议,助力开发者协作与协议创新。

2025-08-10