比特币合约资金费率是什么?如何计算与影响交易?

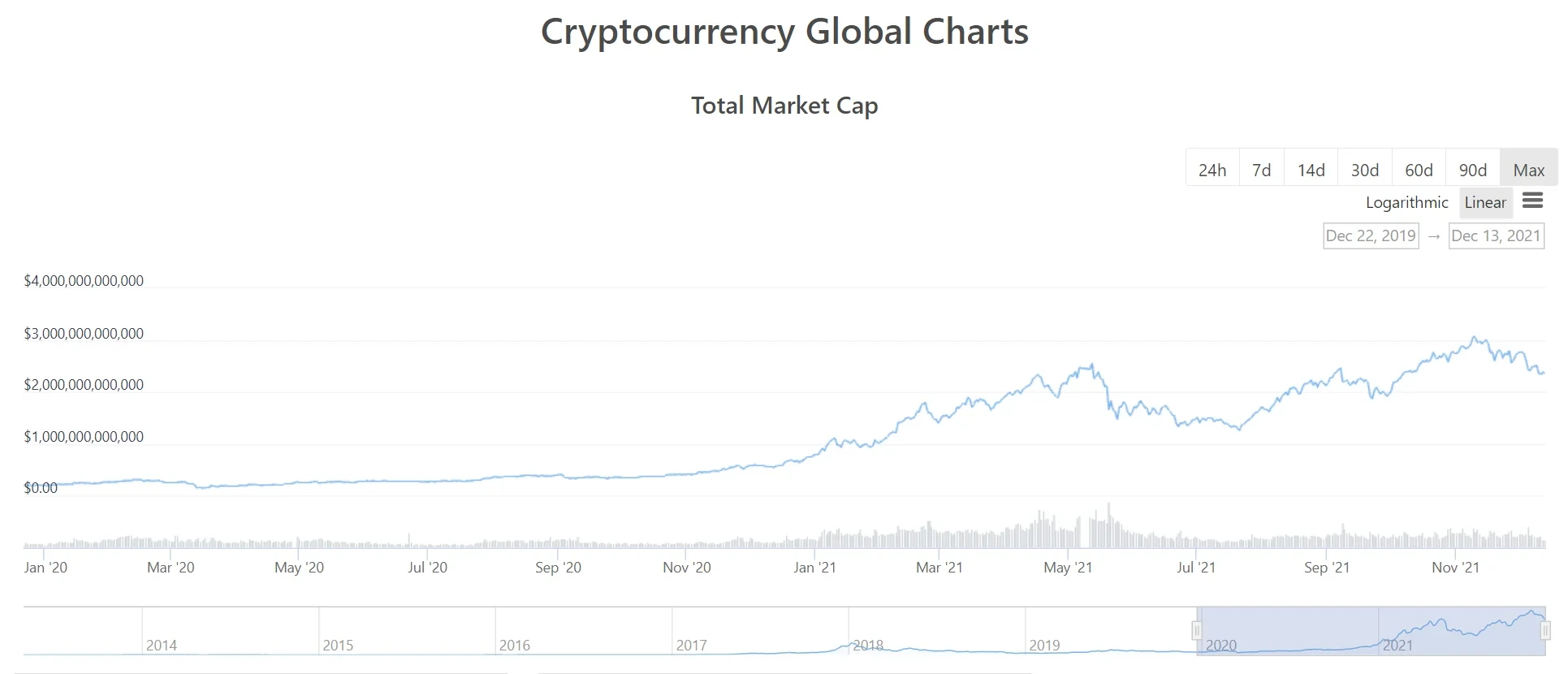

比特币合约的资金费率是永续合约中定期(通常每8小时)在多空双方之间结算的利息费用,核心作用是锚定合约价格与现货价格。截至2025年8月,综合主流交易所数据,比特币永续合约资金费率约为0.03%-0.05%/8小时(年化约3.6%-7.2%),具体数值受市场情绪、利率环境和套利活动影响而动态波动。

核心定义:资金费率的本质与作用

永续合约因无到期日,需通过资金费率机制平衡多空力量,防止合约价格与现货价格长期偏离。其本质是多空双方根据市场供需关系定期支付的“价差调节费”:当合约价格高于现货(多头占优),多头向空头支付费用;当合约价格低于现货(空头占优),则空头向多头支付。这一机制确保了衍生品市场与现货市场的价格联动性,避免出现极端价差。

最新动态:2025年费率水平与市场特征

主流交易所费率差异

不同平台因市场结构和调节机制不同,费率存在显著差异:

- Binance:近7日平均资金费率为0.035%/8小时,通过“缓冲机制”将费率稳定在中等区间;

- Bybit:受高杠杆用户占比高影响,费率波动较大,极端行情下偶发峰值达0.08%/8小时(如2025年6月多头爆仓潮期间);

- OKX:采用动态调节算法,将费率严格控制在±0.02%/8小时,适合风险厌恶型交易者。

关键影响因素

- 市场情绪:极端行情下费率波动加剧。例如2025年5月比特币短时冲高至12万美元时,合约溢价率飙升,资金费率单日三次结算均突破0.07%/8小时;

- 利率环境:美联储降息预期降低美元融资成本,2025年基准利率下调后,资金费率中枢较2024年下降约0.01%/8小时;

- 套利活动:当现货-期货价差扩大至套利阈值(通常>0.1%),套利者通过“买现货+卖合约”或反向操作快速收窄价差,抑制费率极端波动。

计算方法:双因子模型解析

资金费率的核心公式为:

$$\text{资金费率} = \text{利率调整项} + \text{溢价指数项}$$

利率调整项:无风险利率与借贷成本的平衡

- 计算逻辑:锚定法币无风险利率(如美元隔夜LIBOR)与比特币借贷利率的差值。2025年行业默认参考值为0.01%/8小时(折合年化约1.8%),反映低息环境下的资金成本。

- 作用:防止因法币与加密货币利率差异导致的长期套利空间,确保费率的“无套利均衡”。

溢价指数项:合约与现货价差的动态修正

- 核心公式:

$$\text{溢价指数} = \frac{\text{合约价格} - \text{现货价格}}{\text{现货价格} \times \text{时间衰减因子}}$$

其中“时间衰减因子”用于将短期价差分摊到剩余结算周期(如8小时周期的衰减因子为1/3)。 - 实例:若比特币现货价格为10万美元,永续合约价格为10.05万美元,则溢价指数为(10.05万-10万)/(10万×1/3)=0.015/8小时,叠加利率调整项0.01%后,资金费率为0.025%/8小时,此时多头需支付空头费用。

交易所动态调节机制

为避免极端费率对市场的冲击,主流平台引入“缓冲机制”:当计算出的资金费率绝对值超过0.05%/8小时时,交易所将补贴超出部分(如费率计算值为0.07%,实际仅收取0.05%,交易所承担0.02%),这也是Binance等平台费率波动率低于Bybit的核心原因。

实战应用:从成本测算到风险控制

持仓成本估算

以平均费率0.04%/8小时计算:

- 持有1 BTC多头仓位1天(3个结算周期),需支付费用:1 BTC × 0.04% × 3 = 0.0012 BTC(约120美元,按10万美元/BTC计);

- 若持仓1周(21个结算周期),总成本约0.0084 BTC,年化成本率约5.04%,需与潜在收益对比评估持仓合理性。

套利机会捕捉

当资金费率出现连续异常时,可布局跨市场套利:

- 场景:连续3次结算周期费率为负(空头支付多头),且现货-合约价差<0.05%,此时可同时开多合约+空现货,赚取费率收益;

- 风险点:需确保套利窗口持续时间超过3个结算周期,避免价差突然扩大导致保证金不足。

极端风险预警

黑天鹅事件下,资金费率可能瞬间飙升。例如2025年3月FTX债权重组消息引发市场恐慌,比特币合约价格短时跌破现货价8%,资金费率骤降至-0.12%/8小时(空头支付多头),此时持有空头仓位的交易者单日成本高达0.36%,需通过动态止盈止损控制风险。

总结:资金费率的核心认知

比特币合约资金费率既是价格锚定工具,也是市场情绪的“晴雨表”。交易者需重点关注三点:一是实时费率与现货价差的匹配度,判断市场多空力量;二是交易所调节规则,不同平台的费率计算可能存在隐性差异;三是极端行情下的成本波动,避免因费率飙升导致“盈利变亏损”。对于长期持仓者,建议优先选择OKX等费率稳定的平台;短期投机者则可通过监控Bybit等高波动平台的费率峰值,捕捉市场情绪转折点。