BTC永续合约手续费是什么?如何计算与影响交易成本?

BTC永续合约手续费是指在交易BTC永续合约时产生的各类费用,主要包括开仓/平仓时的交易手续费以及定期支付的资金费用,前者是买卖合约的即时成本,后者是调节合约价格与现货价差的持仓成本。以下从定义、收费标准、规则细节及实际影响等方面展开详细解析。

核心定义:手续费的双重构成

BTC永续合约作为一种无到期日的衍生品,其手续费体系包含两类核心成本:

- 开仓/平仓手续费:指用户在建立或平掉合约头寸时,交易所按交易金额收取的费用,类似于股票交易的佣金。

- 资金费用(Funding Fee):由于永续合约没有到期日,为避免合约价格与现货价格长期偏离,交易所通过每8小时结算一次的资金费用机制,让多空双方根据价差方向互相支付费用,从而锚定现货价格。

基础手续费结构:分级费率与角色差异

分级费率机制

多数交易所采用“交易量分级”模式,根据用户30日累计交易量划分VIP等级,交易量越高,费率折扣越大。以行业通用标准(Investopedia数据),基础费率范围通常为0.02%-0.1%,头部交易所如Binance的标准费率为0.02%-0.04%,高频交易大户可通过提升交易量进一步降低至0.01%以下。

做市商(Maker)与吃单方(Taker)的费率差异

手续费高低还取决于用户在交易中的角色:

- 做市商(Maker):挂单后未立即成交,增加了订单簿深度,费率较低,通常为0.01%-0.02%。例如,在Bybit挂单10 BTC合约未即时成交,开仓手续费仅0.015%。

- 吃单方(Taker):直接成交订单簿中已有订单,消耗市场流动性,费率较高,约0.02%-0.05%。若直接买入Binance订单簿中的BTC合约,平仓时需支付0.04%手续费。

资金费用:持仓成本的动态调节机制

计算方式与结算规则

资金费用每8小时(通常在00:00、08:00、16:00 UTC)结算一次,计算公式为:

$$ \text{资金费用} = \text{持仓价值} \times \text{资金费率} $$

其中,资金费率由交易所根据现货价与合约价差、市场利率等动态调整,可能为正(多方支付空方)或负(空方支付多方)。

实例:1 BTC合约的资金费用测算

假设持仓1 BTC永续合约(按当前价格约$10万计算),资金费率为0.03%,则每8小时产生的资金费用为:

$$ 100,000 \times 0.03\% = 30 \text{美元} $$

若持仓3天(9个结算周期),累计资金费用达$270,接近开仓手续费的10倍,长期持仓需重点关注。

头部交易所费率对比(2025年趋势)

不同交易所的手续费结构存在细节差异,以下为2025年主流平台的核心规则对比:

| 交易所 | 开仓/平仓费率(Maker/Taker) | 资金费率调整频率 | 特殊规则 |

|---|---|---|---|

| Binance | 0.02%/0.04% | 每8小时 | 阶梯保证金制度,VIP12费率低至0.005% |

| Bybit | 0.015%/0.06% | 每8小时 | 负资金费率保护(费率低于-0.1%时封顶) |

| OKX | 0.02%/0.05% | 每8小时 | 支持OKB抵扣手续费,最高减免50% |

影响手续费的关键因素

- 交易量与VIP等级:30日交易量达1000 BTC以上,多数交易所可提供0.01%以下的Maker费率。

- 持仓时间:资金费用按8小时结算,长期持仓(如1个月)的累计资金成本可能远超单次开仓手续费。

- 市场波动:极端行情下(如美联储加息日),合约与现货价差扩大,资金费率可能飙升至0.1%以上,单日持仓成本显著增加。

注意事项:隐性成本与合规风险

- 隐性成本不可忽视:除显性手续费外,滑点(行情波动导致实际成交价与预期价差)、强制平仓罚金(穿仓时的额外费用)可能成为更高成本来源。例如,在BTC价格剧烈波动时,吃单交易的滑点可能达0.1%,远超手续费本身。

- 政策合规风险:2025年欧盟MiCA法案等监管框架加强对加密衍生品的约束,部分交易所可能调整费率结构(如增加合规成本附加费),需实时关注平台公告。

综上,BTC永续合约手续费是交易成本的核心组成部分,用户需结合自身交易频率(做市/吃单)、持仓周期及交易所规则综合评估。实际操作中,建议优先选择费率透明、资金费率稳定的头部平台,并通过模拟交易测试不同策略下的成本结构,避免因费用叠加影响盈利。

相关推荐

猜你喜欢

-

比特币主流化进程:从极客实验到全球支付工具的演进

本文探讨比特币从技术实验到主流支付工具的转变历程,分析Twitter、PayPal等企业实践案例,揭示其规模化应用面临的波动性、扩展性等核心挑战,展望未来支付领域发展潜力。

2025-07-16 -

比特币脚本机制与交易类型全解析

本文深入解析比特币作为可编程货币的核心机制,详细阐述P2PK、P2PKH、P2SH等交易类型的脚本结构与验证流程,并探讨SegWit升级带来的技术革新与未来发展方向。

2025-07-16 -

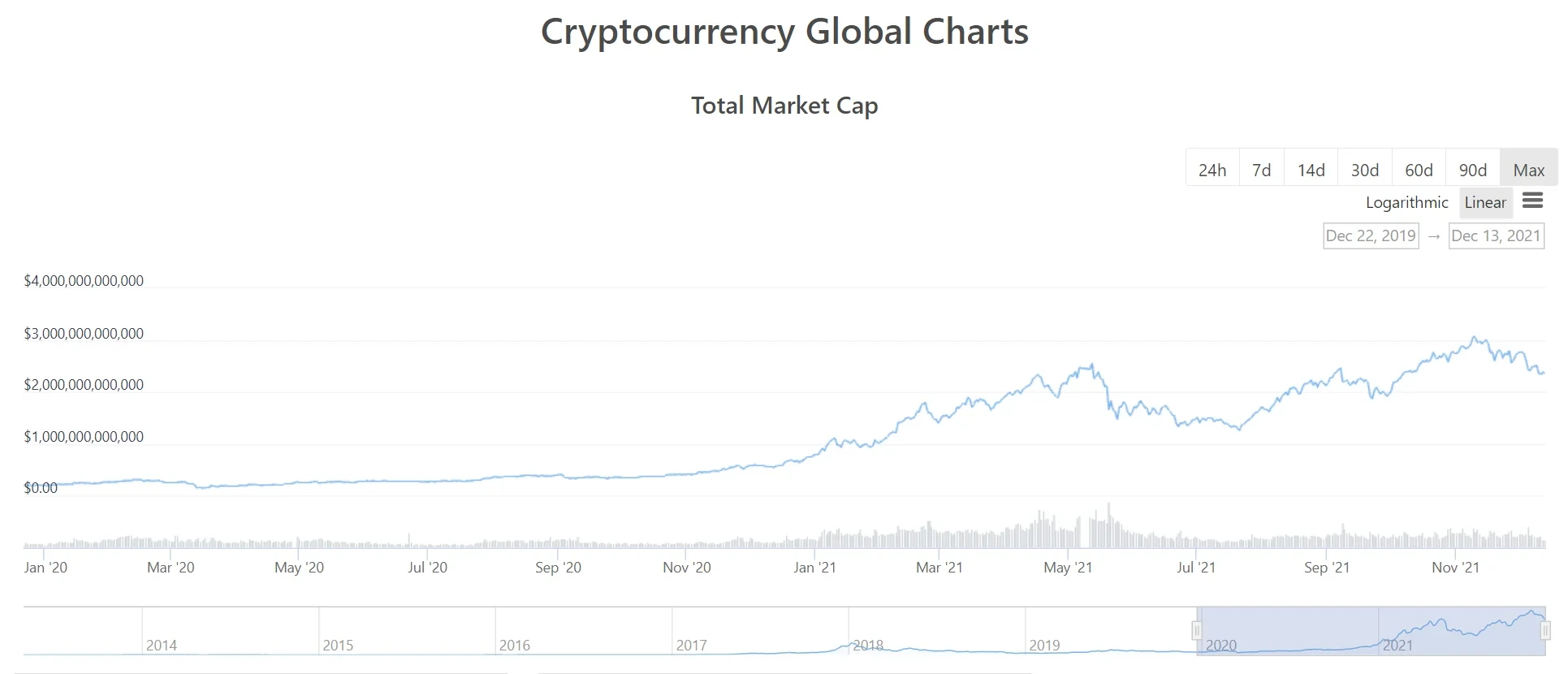

2021年加密市场回顾:牛熊交替、生态演进与新兴赛道崛起

2021年加密市场经历了剧烈波动与结构性变革,比特币与以太坊呈现分化发展,NFT和GameFi等新兴赛道爆发式增长,市值从年初不足8000亿美元突破3万亿美元,展现出从边缘投机工具向主流投资资产的过渡。

2025-07-17 -

比特币稀缺性评估:库存流量比率模型的应用与争议

本文深入探讨库存流量比率(S2F)模型在比特币估值中的应用,分析比特币作为数字稀缺资产的供给特性与减半机制,同时揭示该模型在数据样本、市场波动性和价值锚定等方面的局限性,为理解数字资产稀缺性提供多维视角。

2025-07-18 -

比特币技术原理与金融生态解析:从区块链基础到未来趋势

本文深入解析比特币的技术原理与金融应用,涵盖其去中心化机制、区块链运作逻辑、挖矿共识算法及市场生态,探讨比特币如何重构现代货币体系并展望其在Web3时代的未来发展。

2025-07-18 -

解析隔离见证(SegWit)技术原理及其对区块链可扩展性的影响

本文深入探讨了隔离见证(SegWit)的技术实现原理,分析其通过重构区块数据结构提升交易吞吐量、降低手续费、修复延展性漏洞等核心优势,并评估了其在闪电网络部署和跨链互操作性中的战略意义。

2025-07-19 -

密钥证明日:加密资产主权与私钥安全的实践探索

文章探讨了密钥证明日的理论基础与实践价值,强调私钥安全对加密资产主权的重要性,分析了投资者教育、行业压力测试等四大战略价值,并提供了参与实践的技术路径与未来展望。

2025-07-21 -

美债收益率与比特币联动加剧,GBTC解锁引发市场担忧

文章分析了美债收益率下行与比特币价格同步下跌的联动效应,探讨了GBTC大规模解锁对市场的潜在影响,并深入解析了宏观流动性变化与加密资产价格之间的传导机制。

2025-07-21 -

加密资产牛市暴跌规律解析与风险预警体系构建

本文深入分析加密资产牛市周期中的暴跌现象,揭示其背后的资金供需失衡、杠杆机制和市场情绪等核心驱动因素,并通过历史数据验证暴跌规律,构建可操作的风险预警指标体系,为投资者提供应对策略。

2025-07-21 -

灰度比特币信托转型ETF的战略动因与行业影响分析

本文深入剖析灰度投资公司申请将比特币信托(GBTC)转型为ETF的战略动因,包括监管环境变化、产品机制缺陷与费率劣势,并探讨其对数字资产投资市场格局的深远影响。

2025-07-22